名噪一时的“网红”基金,开始预警清盘了。

截至最新,财通中证同业存单AAA指数7天持有期证券投资基金(下称财通同业存单基金)7月以来连续发布三次清盘预警,这距离其3月12日成立尚不足半年。无独有偶,在目前全市场10只规模不足5000万元的同业存单基金,有9只成立在2023年或2024年。

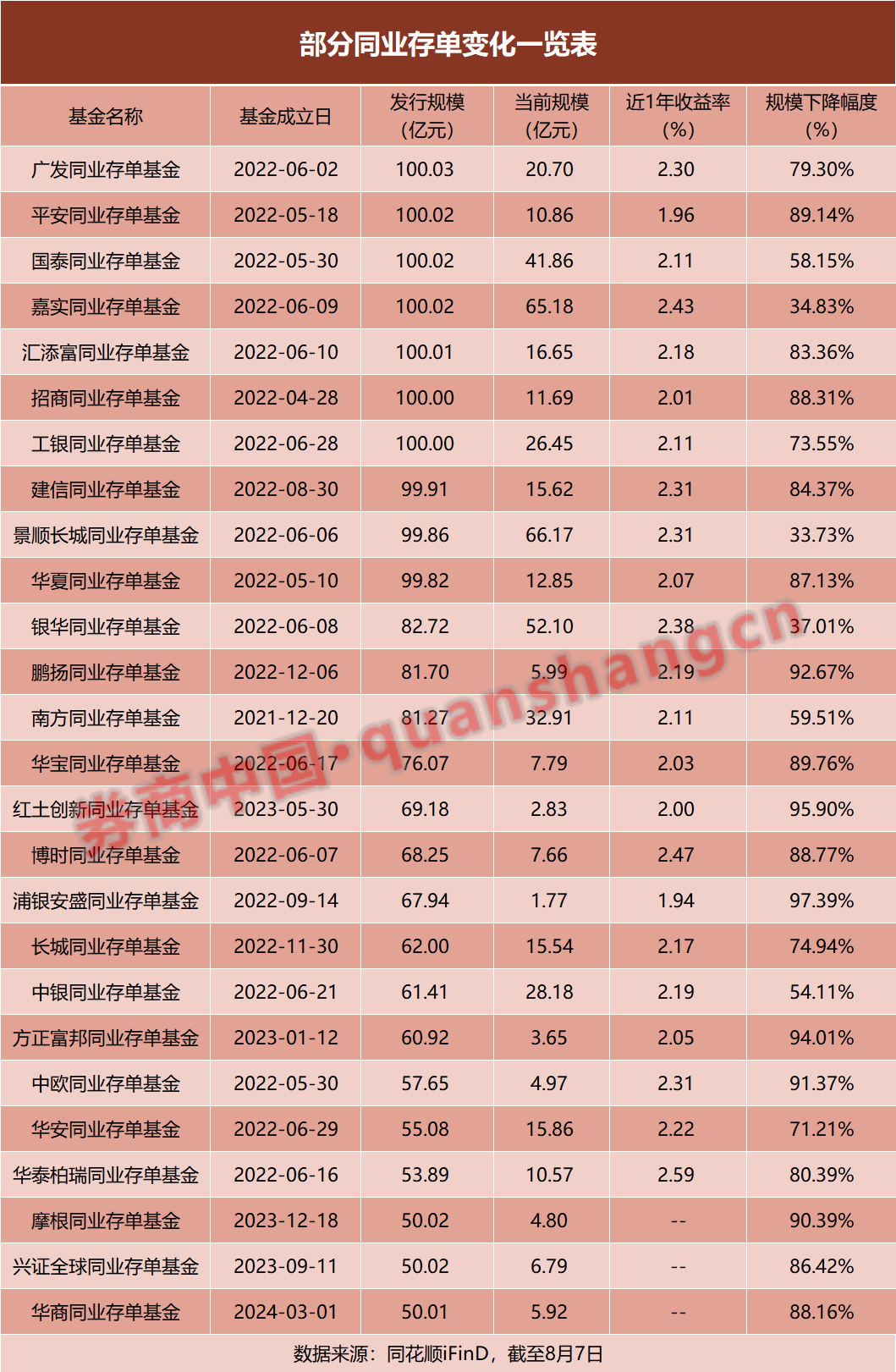

若算上2021年和2022年发行的产品在内,全市场83只同业存单基金的总规模只剩下了892.51亿元,和3107.12亿元的成立规模相比缩水幅度超过70%,其中有35只产品规模缩水幅度超过90%。平安、招商、华夏、建信、汇添富和广发基金当初成立的6只百亿规模存单基金,缩水普遍在80亿元左右。

即便如此,却依然有基金公司在“逆势”发行。西部利得同业存单基金于8月19日起发售,目前上报待批的同类产品还有信达澳亚同业存单基金、金信同业存单基金、中信保诚同业存单基金、海富通同业存单基金、东方基金同业存单基金等。

清盘预警和基金发行同时并存

根据财通基金8月初公告,截至7月31日财通中证同业存单基金已连续45个工作日基金资产净值低于5000万元。根据规定,如果该基金连续50个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,该基金将根据基金合同的约定进行基金财产清算并终止,无需召开基金份额持有人大会。

需要指出的是,财通中证同业存单基金于今年3月12日成立,募集规模4.92亿元,至今尚不足半年。该基金二季报显示,其资产净值于5月29日至6月30日连续22个工作日低于5000万元。这意味着,该基金在成立不到三个月内就已成为迷你基金。

实际上,同业存单基金迅速“迷你”案例并不少见。同花顺iFinD数据显示,截至今年二季度末,全市场有10只规模不足5000万元的同业存单基金,其中有9只成立在2023年或2024年。比如,达诚同业存单基金在2024年1月成立时规模为5.08亿元,截至今年二季度末已缩水至3600.99万元。一季报显示,该基金在一季度内的总赎回高达4.59亿份,剔除1052.32万份的总申购后,净赎回超过4亿份,使得总份额从成立之初的5.08亿份下降到6082.54万份。此外,华商基金于今年3月成立的同业存单基金,规模已从50亿元下降到了5.9亿元。

成立于2023年的同业存单基金,成立后规模同样迅速下降。比如,长信同业存单基金成立于2023年12月底,成立规模7.54亿元,截至今年二季度末规模只有3238.21万元。此外,成立于2023年4月的国金同业存单基金,募集规模接近16亿元,但截至二季度末规模已不足3000万元。此外,目前全市场还有12只同业存单基金规模在1亿元以下。这些基金的成立时间同样不长,同样遭遇发展困境。比如,银行系公募交银施罗德基金在2023年12月成立的同业存单基金,规模也有18.31亿元,但截至二季度末也只剩下5320.77万元。兴证全球基金于2023年9月成立的同业存单基金,规模从50亿元下降到了6.79亿元。

即便规模普遍下滑,依然有基金公司在“逆势”发行。根据西部利得基金公告,西部利得同业存单基金于8月19日起发售,拟由西部利得基金公募投资二级部门副总经理刘心峰担任基金经理。证监会官网显示,截至目前上报待批的同类产品还有信达澳亚同业存单基金、金信同业存单基金、中信保诚同业存单基金、海富通同业存单基金、东方基金同业存单基金等。

35只基金规模缩水超90%

同业存单基金最初出现于2021年底,是2019年以来基金业大发展中的创新产品之一。在这之前,同业存单主要面向机构投资者,个人投资者无法直接投资。因此,同业存单的面世还一度被市场寄予“理财替代”期望。

在投资策略上,同业存单基金是投资一揽子“同业存单”资产的被动指数产品,跟踪的是中证同业存单AAA指数,采取7天最短持有期限设计。中证同业存单AAA指数的样本券,由在银行间市场上市的主体评级为AAA、发行期限1年及以下、上市时间7天及以上的同业存单组成。该指数采用市值加权计算,以反映信用评级为AAA的同业存单的整体表现。

数据显示,成立于2021年底的6只同业存单基金规模普遍不大,除了南方基金发行的存单基金规模有81.27亿元外,其他基金规模均在25亿元以下。进入2022年,同业存单基金迎来爆发式增长。这一年里,全市场成立的同业存单基金高达40只,其中有10只来自头部公募的产品募集规模高达100亿元,以及淳厚基金(44.07亿元)、中欧基金(57.65亿元)、华泰柏瑞基金(53.89亿元)、万家基金(37.14亿元)、中加基金(45.08亿元)、永赢基金(45.75亿元)等公募。

其中,香港公开发售获2.49倍认购,国际发售获1.06倍认购。

进入2023年,虽然仍有30只同业存单基金成立,但80亿元以上的大规模产品已难见到,早期成立的存量基金,开始出现普遍性的规模下降现象。30只新成立的基金有19只规模不足20亿元。2024年来,全市场新成立的同业存单基金数量下降到7只,其中有6只规模不足10亿元。

截至目前,全市场同业存单基金数量达到了83只。83只基金成立规模高达3107.12亿元,但截至目前的最新规模却只剩下892.51亿元,缩水幅度超过70%。平安基金、招商基金、华夏基金、建信基金、汇添富基金和广发基金旗下当初以百亿规模成立的存单基金,缩水规模普遍在80亿元左右,目前存量规模分别为10.85亿元、11.69亿元、12.85亿元、15.62亿元、16.65亿元、20.70亿元。从规模下降幅度看,83只基金中规模下降幅度超过50%、80%、90%的基金数量分别为69只、53只、35只。

业绩跑输业绩比较基准

“我们公司此前也发行过一只同业存单基金,规模下降很明显。从我的观察来看,业绩不具竞争优势是主要原因。”华南一家中小公募投研人士对券商中国记者分析称,同业存单基金在发展早期,恰逢主动权益投资由盛转衰过程,承接了一部分分流过来的资金。但在随后的运行中,同业存单基金的业绩并没表现出显著的“理财替代”效应,加上随之而来的债牛行情冲击,资金纷纷涌向了债券基金,使得同业存单基金规模普遍下降。

同花顺iFinD数据显示,截至8月7日,有统计数据的同业存单基金近1年平均收益率为2.0%,勉强超过货币基金平均收益率(1.87%)。但和纯债基金相比,同业存单基金的收益率存在较为明显差距。近一年,短期纯债基金和中长期纯债基金平均收益率分别为3.11%和4.08%。

从具体产品来看,同业存单基金的业绩普遍跑输业绩比较基准。民生加银同业存单基金二季报显示,截至今年二季度末该基金过去三个月、过去六个月、过去一年和2022年11月成立以来的收益率分别为0.56%、1.16%、2.08%、3.55%,四个阶段均跑输业绩比较基准,后者收益率分别为0.60%、1.22%、2.36%、3.86%。同样是这4个阶段,华宝同业存单基金(成立于2022年6月)的收益率分别为0.56%、1.09%、2.09%、4.37%,业绩比较基准收益率分别为0.62%、1.25%、2.42%、4.85%。

此外,近期预警清盘的财通同业存单基金,截至二季度末过去三个月和成立以来的收益率分别只有0.35%和0.44%,分别跑输业绩比较基准0.27个百分点和0.29个百分点。券商中国记者发现,截至二季度末财通同业存单基金有98.38%比例的资产持有政策性金融债,具体讲实际上是持有了“24进出01”这一只债券。而根据基金合同规定,这类基金投资于同业存单的比例不低于基金资产的80%,投资标的指数成份券和备选成份券的比例不低于基金非现金基金资产的80%。

一哄而上该作何反思?

事实上,同业存单基金历经2022年短暂高光时刻后,从2023年开始就逐步进入发展下行阶段。根据券商中国记者跟踪观察,从那之后同业存单基金的发展逐步进入到一个“长尾期”。虽然产品申报和发行仍在继续,但单只基金募集规模持续下降,下滑幅度从30%到45%再到目前的70%。在这种情况下,同业存单基金逐渐沦为基金同质化的又一案例。

华南一位资深基金研究人士对券商中国记者分析称,除了业绩表现不佳外,同业存单基金规模下降还与流动性有关。“这类基金的80%以上资产持有同业存单,由于同业存单更多作为底层配置资产存在,而不是频繁交易品种,基金底层资产流动性并不太好,从而失去了吸引力。”

“同业存单是这几年市场少有的‘网红’产品,但从出现到如今规模大幅度下降,仅不过三年时间,基金业有必要进行反思。”上述基金研究人士表示,公募基金是专业化的资产管理机构,从2021年赛道型主动权益基金回调后,市场对其创造超额收益的能力出现怀疑。面对这种状况,特别是在基础行情持续低迷情况下,基金公司转而发力固收类产品,才出现了同业存单基金“一哄而上”“大起大落”现象。

“同业存单基金的发展过程,某种程度上是基金业面对主动管理能力质疑下做出的集体策略调整:走被动和固收道路。但无论从过往历史还是自身禀赋,和保险、银行理财等其他机构相比,公募基金的优势或者说‘看家本领’是在主动权益投资上。这几年大小基金公司均扎堆布局被动和固收产品,某种角度讲是一种退化。”该基金研究人士表示。

责编:杨喻程

校对:王蔚百万用户都在看

突发!赵学军配合有关部门调查,辞任嘉实基金董事长

疫情突袭!超500人死亡,多国告急!

宗馥莉,任新职!日元,重磅消息!

拜登,突然发声!

重大逆转!新能源,利好来了!

]article_adlist--> 违法和不良信息举报电话:0755-83514034邮箱:bwb@stcn.com

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:凌辰 炒股配资查询

Powered by 香港联华证券-配资公司网-配资门户网 @2013-2022 RSS地图 HTML地图